大西です。

保有している投資用不動産を売却した際に、購入価格より不動産の売却価格が上回る場合は、保有期間に応じて譲渡税がかかります。(取得費や建物の減価償却費の計算を除く)

日本では10年以上所有した物件を売却した場合、一定の要件を満たせば『買い換え特例』により譲渡益に対する税金を繰り延べることができます。

一方アメリカでも『1031エクスチェンジ』という同じような制度がありますが、日本の『買い換え特例』よりもメリットが大きく資産形成をする際にかなり有利な制度となっています。

この『1031エクスチェンジ』は日本と同じで物件の買い換えを行いう際に一定の要件を満たすことでうけることができます。

①期間

物件を売却し、エスクローがクローズしてから(決済が終わってから)45日以内に交換先の物件を指定します。その後、交換先の物件は135日以内(合計で180日)以内に購入を行います。

※物件が売れてから45日以内に次の物件の物件の購入に入る必要があるため時間があまりありません。

※売却時にエクスチェンジを行う事を契約書に記載する必要があります。

※先に物件を購入してもかまいません。

②金額

買い換え物件は売却物件より高い値段であること

③物件の種類

同じ種類(戸建て、マンションなど)の投資の中で買い換える。

※ここは投資用物件であればあまり関係ないようです。

この制度のすごいところは、回数制限などもなく、より高額の物件を一定期間内に交換していけば、2件、3件・・・と、ずっと譲渡税を支払わずに資産を拡大していくことができます。

さらに、本人が死亡すると繰り延べてきた譲渡税の支払い義務がなくなります。

物件のキャピタルゲインが大きいアメリカでは、これを繰り返すことで資産家になった方が多くいます。

この制度を日本人が使用した場合はどうなるのでしょうか?

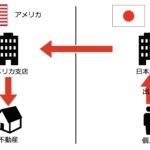

日本居住者がアメリカ不動産を売却した場合は、アメリカでも日本でも申告を行います。その際アメリカの譲渡税は繰り延べを行うことはできますが、日本で発生した譲渡税については日本の法律に基づき、日本の不動産を売却して譲渡益が出たときと同じように、譲渡税の支払いを行います。

そのため、日本人がアメリカの不動産を購入し売却時に『1031エクスチェンジ』を行っても意味がありません。

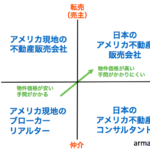

この制度を日本人が利用するにはアメリカで株式会社(LLC)を作るという方法があります。

アメリカの現地法人を作れば、アメリカの税法のみに従い『1031エクスチェンジ』を利用します。当然アメリカの法人なので日本で確定申告をする必要はなく、日本の譲渡税を支払う必要はありません。

アメリカで株式会社(LLC)を作ることは特に難しいものではありません。

既にアメリカで物件を購入されている方でしたら、アメリカの確定申告を担当している税理士に伝えれば、住所を貸してもらい法人登記と銀行口座開設まで行ってくれるでしょう。※物件を購入していなくても、多くの税理士が代行しています。

アメリカ不動産には個人で購入して減価償却を取るというメリットもありますが、現地法人で購入し、より大きな物件に交換を繰り返していくことで資産を拡大していけるというメリットもあります。

1031エクスチェンジのご相談、

またこれからアメリカ不動産への投資を検討しているが、個人か日本法人もしくは現地法人どれがよいのか、

どのように資産形成を行えばよいのかなどご質問のある方はお気軽にご連絡下さい。